3.2.2 Hinweise der Bundessteuerberaterkammer zum Ausweis des Eigenkapitals bei Personenhandelsgesellschaften im Handelsrecht

-- Aktualisierungen werden farblich (gelb) hinterlegt kenntlich gemacht --

Beschlossen vom Präsidium der Bundessteuerberaterkammer am 7. September 2021.

Inhaltsverzeichnis

|

A. Gesellschaftsformen

|

B. Begriff des Kapitals im Handesl- und Steuerrecht

I. Handelsrecht

II. Steuerrecht

|

C. Ausweis des Eigenkapitals bei verschiedenen Rechtsformen

I. Allgemeines

II. Das Eigenkapital von Personenhandelsgesellschaften mit mindestens einer natürlichen Person als Vollhafter

1. Das Eigenkapital

a. Rechtsgrundlagen

b. Ausstehende Einlagen

c. Rücklagen

d. Gewinnausweis

e. Verlustausweis

f. Feste und variable Kapitalkonten

g. Ausweis von Forderungen/Verbindlichkeiten gegenüber Gesellschaftern

h. Einzelfragen

i. Beispiel 1

2. Das Eigenkapital bei der KG

a. Rechtsgrundlagen

b. Ausstehende Einlagen

c. Rücklagen

d. Gewinnausweis

e. Verlustausweis

f. Feste und variable Konten

g. Ausweis von Forderungen/Verbindlichkeiten gegenüber Gesellschaftern

h. Einzelfragen

i. Beispiele

aa. Beispiel 2

bb. Beispiel 3

cc. Beispiel 4

III. Das Eigenkapital vom Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB

a. Anwendungsbereich des KapCoRiLiG

b. Rechtsgrundlagen

c. Rücklagen

d. Gewinnausweis

e. Verlustausweis/Entnahmen

f. Feste und variable Kaptialkonten

g. Sonderposten für aktivierte Anteile an der Komplementärgesellschaft

|

Die im Handelsrecht existierenden Typen von Personenhandelsgesellschaften, deren Gesellschafter steuerrechtlich als Mitunternehmer anzusehen sind und bei denen gewerbliche Einkünfte nach § 15 Abs. 1 Satz 1 Nr. 2 EStG vorliegen, sind die offene Handelsgesellschaft (OHG), die Kommanditgesellschaft (KG) und „andere Gesellschaften“.

Die OHG ist (§§ 105 – 160 HGB) eine Gesellschaft, deren Zweck auf den Betrieb eines Handelsgewerbes unter gemeinsamer Firma gerichtet ist und bei der jeder Gesellschafter gegenüber den Gesellschaftsgläubigern unbeschränkt mit seinem ganzen Vermögen haftet (vgl. § 105 HGB).

Die KG ist (§§ 161 – 177a HGB) eine Gesellschaft, deren Zweck auf den Betrieb eines Handelsgewerbes unter gemeinsamer Firma gerichtet ist und bei der einer oder einige der Gesellschafter die Haftung gegenüber den Gesellschaftsgläubigern auf einen bestimmten Betrag beschränkt haben (Kommanditist, vgl. § 161 HGB).

Die Haftung richtet sich bei Kommanditisten nach der eingetragenen Haftsumme, die nicht notwendigerweise den bedungenen Pflichteinlagen und dem auf diese aufbauenden Stand der Kapitalkonten entspricht. Die Haftung des Komplementärs einer KG ist vom Umfang her unbeschränkt und erstreckt sich insbesondere auf das nicht bilanzierungsfähige Privatvermögen.

Eine Sonderform der KG ist die GmbH & Co. KG, bei der mindestens ein vollhaftender Gesellschafter eine GmbH ist.

Als „andere Gesellschaften“ sind Personengesellschaften wie die stille Gesellschaft, GbR, Partnerschaft und wirtschaftlich vergleichbare Gemeinschaftsverhältnisse, bei denen der Gesellschafter als Unternehmer (Mitunternehmer) anzusehen ist und andere.

Eine weitere Form der Personenhandelsgesellschaft ist die EWIV (Europäische wirtschaftliche Interessensvereinigung).

Im Folgenden soll lediglich der Ausweis des Eigenkapitals für die OHG und die KG, sowie in einem weiteren Schritt für die GmbH & Co. KG behandelt werden. Ausweisfragen dieser Gesellschaftsformen können auf andere Rechts- und Gesellschaftsformen wie etwa die doppelstöckige Personengesellschaft, soweit sie bilanzierungspflichtig sind, übertragen werden.

Bei der Zuordnung von Vermögensgegenständen, insbesondere des Kapitals, zum Betriebsvermögen der Personenhandelsgesellschaft lässt sich zwischen handelsrechtlichen Vorschriften auf der einen Seite und den Spezialvorschriften des § 15 Abs. 1 Satz 1 Nr. 2 EStG auf der anderen Seite unterscheiden. Ist die Personenhandelsgesellschaft handelsrechtlich für Zwecke der Rechnungslegung rechtsfähig, so ist sie als solche für Zwecke der Einkommensteuer nicht „rechtsfähig“ und nicht steuerpflichtig. Sie ist aber partiell Steuerrechtssubjekt bei der Feststellung, ob der Tatbestand einer Einkunftsart verwirklicht ist, und bei der Ermittlung der Einkünfte hieraus.

Im Folgenden wird kurz sowohl auf den Begriff des Kapitals im Handelsrecht als auch im Steuerrecht eingegangen.

Bei der Definition des Eigenkapitals i. S. d. § 247 Abs. 1 HGB und der Abgrenzung des Eigenkapitals vom Fremdkapital im Handelsrecht ergibt sich ein besonderes Problemfeld. Die wichtigsten Gründe hierfür liegen zum einen in der im Sinne der Rechnungslegung verstandenen Rechtsfähigkeit der Personenhandelsgesellschaft gegenüber ihrer vom Leitbild der Kapitalgesellschaft abweichenden Haftungsstruktur. Zum anderen wirkt die nur aus dem Steuerrecht bekannte Steuersubjektivität der Gesellschafter nach.

Mithin hat sich der IDW-HFA in seiner Stellungnahme RS HFA 7 vom 6. Februar 2012 in Tz. 13 speziell mit der Abgrenzung von Eigenkapital und Fremdkapital in der Bilanz einer Personenhandelsgesellschaft befasst. Danach liegt der Charakter von Eigenkapital nur dann vor, „wenn die bereitgestellten Mittel als Verlustdeckungspotenzial zur Verfügung stehen“. Somit ist der Eigenkapitalausweis nach dieser Vorgabe dann möglich, wenn

- künftige Verluste mit den bereitgestellten Mitteln – also mit den betreffenden Gesellschafterkonten – bis zur vollen Höhe zu verrechnen sind (Grundsatz der vollen Verlustteilnahme),

- im Falle der Insolvenz der Gesellschaft eine Insolvenzforderung nicht geltend gemacht werden kann oder bei einer Liquidation der Gesellschaft Ansprüche erst nach Befriedigung aller Gesellschaftsgläubiger mit dem Eigenkapital auszugleichen sind (Grundsatz der Nachrangigkeit).

Auf eine Dauerhaftigkeit der Kapitalüberlassung kommt es zur Qualifikation als Eigenkapital nicht an. In diesem Zusammenhang ist anzumerken, dass im Sinne der neuen Stellungnahme RS-HFA 7 auch eine Kapitalzufuhr von Nichtgesellschaftern eingeschlossen wird.

Begegnen sich die Gesellschafter und die Personenhandelsgesellschaft jedoch auf schuldrechtlicher Ebene, sind hier bestehende Verbindlichkeiten auf Seiten der Gesellschaft zwingend als Fremdkapital auszuweisen. Beispiele hierzu wären Verbindlichkeiten aus nicht abgehobenen Leistungsvergütungen, Darlehen oder Altersversorgungszusagen.

Grundsätzlich ist bei der steuerlichen Erfassung von Vermögensgegenständen als Betriebsvermögen von deren handelsrechtlicher Beurteilung auszugehen, was sich aus dem Grundsatz der Maßgeblichkeit der Handelsbilanz für die Steuerbilanz ergibt. So ist zwischen dem Vermögen der Personenhandelsgesellschaft und dem Vermögen des Gesellschafters strikt zu trennen. Jedoch muss nach den allgemeinen einkommensteuerrechtlichen Grundsätzen neben dem Gesamthandsvermögen, welches grundsätzlich zum Betriebsvermögen gehört, auch das Vermögen der Gesellschafter, welches der Personenhandelsgesellschaft zur Verfügung gestellt wird und mit dem Einkünfte erzielt werden, zum Betriebsvermögen gehören.

Der BFH hat für das Vermögen der Gesellschafter den Begriff Sonderbetriebsvermögen geprägt. Er sieht als Rechtsgrundlage für die Einbeziehung des Sonderbetriebsvermögens in den Betriebvermögensvergleich nach § 4 Abs. 1 EStG als lex specialis § 15 Abs. 1 Satz 1 Nr. 2 EStG auch § 4 Abs. 1 EStG, was dazu führt, dass auch die von einem Gesellschafter der Personenhandelsgesellschaft unentgeltlich zur Nutzung überlassenen Vermögensgegenstände zu seinem Sonderbetriebsvermögen zu rechnen sind. Somit setzt sich das steuerliche Betriebsvermögen einer Personenhandelsgesellschaft aus ihrem Gesamthandsvermögen (Gesellschaftsvermögen) und dem Sonderbetriebsvermögen der Gesellschafter zusammen. Das Sonderbetriebsvermögen wird dem Betriebsvermögen der Personenhandelsgesellschaft hinzugerechnet und bildet mit dem Gesamthandsvermögen eine wirtschaftliche Einheit. Im Folgenden wird nur auf die Besonderheiten bezüglich des Begriffs des Kapitals bei Personenhandelsgesellschaften eingegangen.

Die Personenhandelsgesellschaft hat nach § 5 Abs. 1 EStG das Betriebsvermögen anzusetzen, welches nach Handelsrecht auszuweisen ist. Daher ist bei der Abgrenzung zwischen Eigenkapital und Fremdkapital zunächst auf die Vorschriften des Handelsrechts abzustellen. Die zivilrechtliche Einordnung der Kapitalkonten gilt damit auch für das Steuerrecht.

Soweit aber eine Einordnung zum Eigenkapital auf zivilrechtlicher Ebene zu verneinen ist, stellt sich die Frage, inwieweit auf steuerrechtlicher Ebene die Maßgeblichkeit der Handelsbilanz durchbrochen wird. Durch die Hinzurechnung des Sonderbetriebvermögens zum steuerlichen Betriebsvermögen der Personenhandelsgesellschaft ergeben sich beispielsweise bei der Behandlung von Geldforderungen des Gesellschafters Besonderheiten. Gehören diese Forderungen zum Sonderbetriebsvermögen, wobei die Verzinslichkeit des Darlehens bei der Zuordnung zum Sonderbetriebsvermögen keine Rolle spielt, stellt die Geldforderung des Gesellschafters, die von § 15 Abs. 1 Satz 1 Nr. 2 EStG erfasst wird, in der steuerlichen Gesamtbilanz der Personenhandelsgesellschaft Eigenkapital dar. Dabei entsteht das Eigenkapital durch Wegfall der Forderung in der Sonderbilanz des Gläubiger-Gesellschafters und der Schuld in der Steuerbilanz der Gesellschaft unter Erhöhung des Gesamtkapitalkontos des Gesellschafters. Die Hingabe des Darlehens ist damit steuerrechtlich als Einlage und die Rückzahlung des Darlehens als Entnahme des Gesellschafters zu beurteilen. Weitere Unterschiede des Eigenkapitalbegriffs in Steuer- und Handelsrecht ergeben sich aus den Vorschriften des § 15a EStG sowie des § 4 Abs. 4a EStG. Beide Vorschriften gehen jeweils von einem unterschiedlichen Eigenkapitalbegriff aus.

Aufgrund der Empfehlung der Bundessteuerberaterkammer, die Jahresabschlüsse von Kaufleuten grundsätzlich nach den Vorschriften des HGB aufzustellen, wird im Folgenden nur der Ausweis des Eigenkapitals in der Handelsbilanz behandelt. Dabei wird der Ausweis aufgrund der verschiedenen Haftungskonzepte der einzelnen Rechtsformen für die OHG sowie KG getrennt behandelt und anhand von Beispielen veranschaulicht. Hierbei sei auch erwähnt, dass bei etwaigen Zweifelsfällen der Beurteilungsmaßstab immer die Behandlung und Beurteilung bei Kapitalgesellschaften ist.

Besonderheiten ergeben sich durch das sog. Kleinstkapitalgesellschaften-Bilanzrechtsänderungsgesetz (MicroBilG), das am 28. Dezember 2012 in Kraft getreten ist.

Das MicroBilG ist auch auf Personenhandelsgesellschaften i. S. d. § 264a HGB anwendbar, also auf haftungsbeschränkte Personengesellschaften.

Die Besonderheiten der unter das MicroBilG fallenden haftungsbeschränkten Personengesellschaften werden in eigenen Hinweisen dargestellt.

a) Rechtsgrundlagen

Paragraf 120 Abs. 2 HGB sieht für jeden Gesellschafter lediglich die Führung eines einzigen variablen Kapitalkontos vor. Dessen Bestand oder auch Kapitalanteil ist nach folgendem Schema (ohne Berücksichtigung des zeitlichen Verlaufs) zu ermitteln: Stand des Kapitalanteils am 01.01.

| Einlagen | + |

| Entnahmen | - |

| Gewinnanteil | + |

| Verlustanteil | - |

| = Stand des Kapitalanteils am 31.12. | +/- |

Dabei stellt die gesellschaftsvertraglich bedungene Pflichteinlage den Ausgangspunkt der Ermittlung des Kapitalanteils dar. In diesem Zusammenhang ist zu bemerken, dass die Gesellschafter nach dem Gesetz alleine nicht zu der Erbringung einer Kapitaleinlage verpflichtet sind. So ist zumindest bei Beginn einer Gesellschaft der Ausweis von Eigenkapital nicht zwingend.

b) Ausstehende Einlagen

Sofern vertraglich festgelegte Einlageverpflichtungen noch nicht erfüllt worden sind, liegen ausstehende Einlagen vor. Der Ausweis der ausstehenden Einlagen hat unter Beachtung der Trennung nach Gesellschaftergruppen nach der Nettomethode zu geschehen. Danach sind die ausstehenden Beträge von den Kapitalanteilen in Höhe des nicht eingeforderten Betrages offen abzusetzen und in Höhe des eingeforderten Anspruchs entsprechend § 272 Abs. 1 Satz 3 Teilsatz 3 HGB unter den Forderungen zu aktivieren und entsprechend auszuweisen.

c) Rücklagen

Sofern der Gesellschaftsvertrag oder ein durch Gesellschaftsvertrag zulässiger Gesellschafterbeschluss die Bildung von Rücklagen vorsieht, gehören diese zum Eigenkapital der Gesellschaft und müssen gesondert ausgewiesen werden. Dabei erfolgt der Ausweis dieser Beträge gesondert unter dem Bilanzposten Eigenkapital als eigene Unterposition Rücklagen. Entscheidend für den Ausweis dieser Beträge ist auch hier, dass es sich um gesellschaftsrechtlich gebundene Beträge und keine unentziehbaren Forderungsrechte der Gesellschafter an die Gesellschaft handelt. So müssen für den Ausweis als Eigenkapital die den Rücklagen zugeordneten Beträge mit zukünftigen Verlusten verrechnet bzw. bei Ausscheiden oder Auseinandersetzung nach Befriedigung der Gläubiger abgerechnet werden. Eine abweichende gesellschaftsrechtliche Regelung ist hier generell möglich, kann aber nach Prüfung des Grundsatzes der vollen Verlustteilnahme zur Qualifikation von Fremdkapital führen.

Eine Aufteilung in Kapital- und Gewinnrücklagen ist für Personenhandelsgesellschaften – einschließlich derjenigen, auf die § 264a HGB Anwendung findet (siehe hierzu unter C.III.) – nicht vorgeschrieben. Zu beachten ist ferner, dass Rücklagen gerade ihrem Zwecke nach der bilanziellen Verlustverrechnung unterliegen und daher Verlustanteile stets vorweg mit vorhandenen Rücklagen zu verrechnen sind. Lediglich die danach noch verbleibenden Beträge sind von den Kapitalanteilen zu kürzen. Zu einem anderen Ergebnis dürfte man bei der Frage kommen, ob Entnahmen, welche die Bestände der übrigen Kapitalkonten eines Gesellschafters übersteigen, mit den ausgewiesenen Rücklagen zu verrechnen sind. Hier dürften entnahmebedingte Minderungen von Beständen auf Rücklagenkonten unzulässig sein, da diese gesellschaftsvertraglich zweckgebunden vereinbart sind.

d) Gewinnausweis

Soweit keine abweichenden gesellschaftsvertraglichen Bestimmungen getroffen wurden, ist nach § 120 Abs. 2 HGB der einem Gesellschafter zukommende Gewinn seinem Kapitalanteil zuzuschreiben. Jedoch gibt es eine Besonderheit bezüglich der entnahmefähigen Gewinnanteile der Gesellschafter. Diese sind einem Verbindlichkeitskonto der Gesellschaft gegenüber dem Gesellschafter gutzuschreiben, soweit der Gesellschafter den Anspruch auf Auszahlung geltend gemacht hat. Bei fehlender Geltendmachung bleibt es bei der Gutschrift des Gewinnanteils auf dem Kapitalkonto. Dabei handelt es sich zum einen um Beträge nach § 122 Abs. 1 und Abs. 2 HGB. Danach kann jeder Gesellschafter bis zu 4 % seines am Ende des letzten Geschäftsjahres festgestellten (positiven) Kapitalanteils entnehmen, sofern dem keine gesellschaftsvertragliche Regelung entgegensteht. Darüber hinaus kann er jeden weiteren Betrag bis zur Höhe seines Anteils am festgestellten Gewinn des Vorjahres entnehmen, solange dies nicht zum offenbaren Schaden der Gesellschaft geschieht. Zum anderen sind hier die gesellschaftsrechtlich entnahmefähigen Beträge angesprochen, auch wenn diese vom Gesellschafter nicht abgerufen werden. An dieser Stelle sei angemerkt, dass bei der OHG der Ausweis in saldierter Form, also sowohl die Saldierung von positiven und negativen Kapitalkonten eines Gesellschafters wie auch die Saldierung von positiven und negativen Kapitalkonten der Gesellschafter insgesamt, zulässig ist.

Zusammenfassend erfolgt im Regelfall ein Gewinnausweis nach vollständiger Ergebnisverwendung; zum Ausweis eines Jahresüberschusses kommt es daher nicht. Haben sich die Gesellschafter jedoch im Gesellschaftsvertrag die Disposition über das Jahresergebnis ausdrücklich vorbehalten, ist ein Jahresüberschuss auszuweisen oder bei teilweise ausstehender Verwendung des Jahresüberschusses durch die Gesellschafterversammlung ein Bilanzgewinn.

e) Verlustausweis

Nach § 120 Abs. 2 HGB ist der auf einen Gesellschafter entfallende Verlustanteil von seinem Kapitalanteil abzuschreiben. Dabei ist aber zu beachten, dass Verluste stets vorweg mit vorhandenen Rücklagen zu verrechnen sind, sofern dem keine gesellschaftsrechtlichen Regelungen entgegenstehen. Nur der danach verbleibende Verlust wird von den Kapitalanteilen der Gesellschafter abgeschrieben. Weiter sei angemerkt, dass ein negativer Kapitalanteil keine Verpflichtung der Gesellschafter gegenüber der Gesellschaft darstellt und somit der Gesellschafter während des Bestehens der Gesellschaft nicht zum Nachschuss verpflichtet ist. Dementsprechend lebt die Außenhaftung eines Gesellschafters erst bei der Insolvenz oder Liquidation der Gesellschaft wieder auf. Übersteigen die Verlustanteile der Gesellschafter die betreffenden Kapitalanteile, so sind sie zwingend auf der Aktivseite auszuweisen.

f) Feste und variable Kapitalkonten

In der Praxis ist zu berücksichtigen, dass der Gesellschaftsvertrag gem. § 109 HGB meist eine weitere Untergliederung des Postens „Kapitalanteile“ vorsieht, etwa in ein festes Kapitalkonto und ein bewegliches Kapitalkonto.

Üblich ist die Führung eines Festkapitalkontos (Kapitalkonto I), auf welches feste, nicht entnahmefähige Kapitalanteile der Gesellschafter auf Dauer für die Verteilung von Rechten und Pflichten einzuzahlen sind. Dabei ist häufig zu beobachten, dass die gesamte Einlage nicht sofort, sondern erst später und auf Aufforderung der Gesellschaft zu leisten ist (vgl. 2.). Der Ausweis des Festkapitals kann entweder pro Gesellschafter oder kumulativ erfolgen. Auch ist der zusammengefasste Ausweis in saldierter Form zulässig, wenn also negative und positive Kapitalkonten der einzelnen Gesellschafter gleichzeitig vorliegen. Eine Aufteilung der Kapitalkonten auf die einzelnen Gesellschafter sowie die Darstellung ihrer Entwicklung ist in den Erläuterungen zum Jahresabschluss üblich und im Hinblick auf mögliche Auseinandersetzungen dringend anzuraten.

Wenn die Führung eines festen Kapitalkontos vereinbart wurde, muss zwingend auch ein variables oder bewegliches Kapitalkonto (Kapitalkonto II) ausgewiesen werden, um der gesetzlichen Regel eines insgesamt variablen Kapitalkontos wieder gerecht zu werden. Auf diesem Konto werden die Gewinn- und Verlustanteile sowie Entnahmen und Einlagen verbucht, die den festen Kapitalanteil nicht verändern sollen. Auch hier ist generell der nach Gesellschaftern getrennte wie auch der zusammengefasste Ausweis der Endbestände der einzelnen Kapitalkonten II möglich.

In der gesellschaftsvertraglichen Praxis ist die Einrichtung von Privat- oder Verrechnungskonten sowie sog. Verlustsonder- oder -vortragskonten üblich. Dieses erfolgt regelmäßig im Rahmen eines Drei- bzw. Vierkontensystems in nachstehender Form, wobei diese Form der gesellschaftsvertraglichen Gestaltung von Gesellschafterkonten insbesondere bei der KG Anwendung findet. Das Kapitalkonto I weist i. d. R. die vereinnahmten Einlagen der Gesellschafter aus, legt unter anderem die Beteiligung des Gesellschafters am Gesamthandsvermögen fest, dient der Bestimmung der Stimmrechtsverteilung und kann nur durch Gesellschaftsvertrag geändert werden. Auf dem Kapitalkonto II werden im Soll Einlagerückstände und Entnahmen, im Haben sonstige Einlagen sowie nicht nach § 122 Abs. 1 und Abs. 2 HGB entnahmefähige Gewinnanteile gebucht. In einem Dreikontensystem werden auf dem Kapitalkonto II weiter auch die Verlustanteile erfasst, wohingegen in einem Vierkontensystem Verlustanteile dem Verlustsonder- oder -vortragskonto belastet werden. Das Privat- oder Verrechnungskonto (Kapitalkonto III) erfasst die entnahmefähigen und geltend gemachten Gewinnanteile nach § 122 Abs. 1 und Abs. 2 HGB sowie die sonstigen Einzahlungen (Einlagen), die frei abziehbar sein sollen. Im Vierkontensystem wird weiterhin ein Verlustsonder- oder -vortragskonto (Kapitalkonto IV) geführt, welches mit den Verlustanteilen des Gesellschafters belastet wird. Weist dieses einen Verlustvortrag aus, werden zukünftige Gewinne solange mit einem etwaigen Verlust auf dem Verlustvortragskonto verrechnet, bis dieses keinen Verlustvortrag mehr ausweist. Die Einrichtung eines solchen Verlustvortragskonto hat dem gemäß zur Folge, dass Verlustanteile des Gesellschafters nicht mit (vorhandenen) Gewinnanteilen des Kapitalkontos II verrechnet werden.

Insofern ergeben sich bezüglich der Qualifikation der Konten als Fremd- bzw. Eigenkapital folgende Schlussfolgerungen. In einem Dreikontensystem sind die Kapitalkonten I und II als Eigenkapital, das Privat- oder Verrechnungskonto aufgrund der fehlenden Verlustteilnahme und der fehlenden Nachrangigkeit als Fremdkapital zu klassifizieren. In einem Vierkontensystem sind zumindest das Kapitalkonto sowie das Verlustsonder- oder -vortragskonto dem Eigenkapital zuzuordnen. Das Privat- oder Verrechnungskonto bleibt weiterhin Fremdkapital. Dagegen ist das Kapitalkonto II in einem Vierkontensystem aufgrund der hier fehlenden Verlustteilnahme grundsätzlich dem Fremdkapital zuzuordnen. Etwas anderes kann nur dann gelten, wenn durch gesellschaftsvertragliche Vereinbarung sichergestellt ist, dass ein etwaiges Guthaben auf dem Kapitalkonto II bei Ausscheiden eines Gesellschafters mit seinem auf dem Verlustvortragskonto ausgewiesenem Verlustanteil verrechnet wird oder nach dem Gesellschaftsvertrag nicht auszuschließen ist, dass auch Verlustanteile dem Kapitalkonto II belastet werden.

g) Ausweis von Forderungen/Verbindlichkeiten gegenüber Gesellschaftern

Forderungen gegen Gesellschafter und Verbindlichkeiten gegenüber Gesellschaftern von Personengesellschaften, die § 264c nicht zu beachten haben, sind, da sie nicht mit zukünftigen Gewinnen bzw. Verlusten verrechnet werden dürfen, unter den übrigen Forderungen und Verbindlichkeiten als eigene Position auszuweisen und durch Vermerk kenntlich zu machen. Dies sollte insbesondere bei wesentlichen Beträgen aus Gründen der Bilanzklarheit geschehen. Mithin sind solche Beträge aufgrund des fehlenden Verlustdeckungspotenzials gerade nicht als Eigenkapital zu klassifizieren. Zu den Verbindlichkeiten der Gesellschaft gegenüber Gesellschaftern gehören z. B. die Ansprüche aus der Überlassung von Vermögensgegenständen oder aus der Hingabe von Darlehen, welche, da sie unentziehbare Forderungsrechte der Gesellschafter an die Gesellschaft darstellen, nicht mit künftigen Verlusten zur Verrechnung kommen können und daher das für die Zuordnung zum Eigenkapital notwendige Kriterium des Verlustdeckungspotenzials nicht erfüllen.

h) Einzelfragen

Entnahmen, welche zulasten des Kapitalanteils eines Gesellschafters getätigt werden, sind von diesem nach § 120 Abs. 2 HGB abzuschreiben. Zulässige Entnahmen führen regelmäßig nicht zur Entstehung von Ansprüchen der Gesellschaft gegen den entnehmenden Gesellschafter. Wird der Kapitalanteil durch die Entnahme negativ, so ist der den Kapitalanteil übersteigende Betrag auf der Aktivseite der Bilanz – ggf. neben den ebenfalls dort auszuweisenden Verlusten – als Korrekturposten auszuweisen. Dabei ist zu beachten, dass der Ausweis der Entnahme bei gleichzeitig vorhandenen Verlustanteilen getrennt von diesen vorzunehmen ist. Demzufolge kommt es für den Ausweis auf die Reihenfolge der Ereignisse (Entnahmen bzw. Verluste) an. Grundsätzlich sind die Kapitalkonten zunächst durch die Entnahmen und alsbald um die Verlustanteile zu mindern.

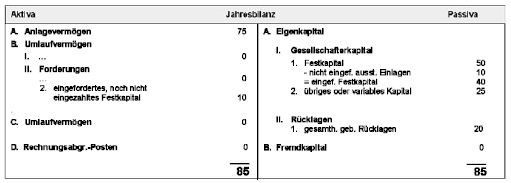

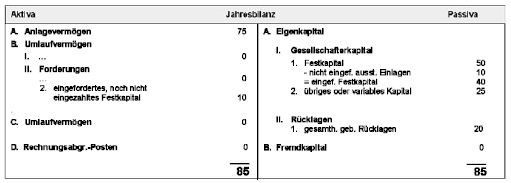

i) Beispiel 1

Es wird von einer Personengesellschaft mit nur persönlich haftenden Gesellschaftern ausgegangen, die zudem neben einem festen Kapitalkonto ein variables Kapitalkonto führen (Zweikontensystem). Unter Berücksichtigung ausstehender Einlagen und deren Ausweis nach der Nettomethode ergibt sich somit folgendes Bilanzbild.

a) Rechtsgrundlagen

Für die KG, sofern es sich nicht um eine Kap.Co.Ges. i. S. d. § 264a HGB handelt, gelten hinsichtlich der Kapitalanteile und des Gewinnanspruchs Besonderheiten, was dazu führt, dass die Kapitalanteile von Komplementären und Kommanditisten im Jahresabschluss getrennt auszuweisen sind. Eine Zusammenfassung innerhalb der Gesellschaftergruppen ist aber zulässig.

Für die Erfassung des Eigenkapitals und dessen Ausweis gilt für die vollhaftenden Gesellschafter einer KG das vorstehend zur OHG Ausgeführte.

Für die Kommanditisten gelten dagegen einige Besonderheiten. Nach § 161 Abs. 2 HGB i. V. m. § 120 Abs. 2 HGB ist für jeden Kommanditisten ein bewegliches Kapitalkonto zu führen. Allerdings ist nach § 167 Abs. 2 HGB der Kapitalanteil eines jeden Kommanditisten der Höhe nach auf die bedungene Pflichteinlage begrenzt. Folglich sind hier zwei Konten auszuweisen. Zum einen das Kapitalkonto I mit der Pflichteinlage, auf welchem das durch Gewinn- und Verlustzuweisung sowie durch Entnahmen und Einlagen veränderbare Haftkapital ausgewiesen wird. Zum anderen ein zusätzliches Konto, auf welchem Gewinne, sofern die Pflichteinlage voll erbracht und nicht durch Verluste gemindert ist, zu verbuchen sind und das aus Sicht der Gesellschaft Verbindlichkeitscharakter hat.

b) Ausstehende Einlagen

Bezüglich des Ausweises der ausstehenden Einlagen gelten die gleichen Ausführungen wie für die OHG. Mithin sei auf diese verwiesen.

c) Rücklagen

Auch bezüglich der Rücklagenbildung und des Rücklagenausweises gelten die Ausführungen zur OHG.

d) Gewinnausweis

Im Gegensatz zur OHG wird bei der KG der die 4 %ige Verzinsung des am Ende des letzten Geschäftsjahres festgestellten (positiven) Kapitalanteils übersteigenden Gewinn nicht nach Köpfen, sondern nach einem den Umständen angemessenen Verhältnis der Anteile verteilt. Soweit die Einlage des Kommanditisten voll erbracht und nicht durch Verluste herabgemindert ist, werden Gewinne des Kommanditisten einem zweiten Kapitalkonto zugeordnet, das aus Gesellschaftssicht Verbindlichkeitscharakter hat. Dies ist auch insofern konsequent, als dass entnahmefähige Gewinnanteile von Kommanditisten nicht als Verlustdeckungspotenzial dienen dürfen. Jedoch müssen bei unter der Pflichteinlage liegenden Kapitalanteilen (Kapitalkonto I) Gewinnanteile des Kommanditisten nach § 169 Abs. 1 HGB zunächst zu deren Verlusttilgung benutzt werden.

e) Verlustausweis

Verlustanteile des Kommanditisten sind seinem Kapitalanteil (Kapitalkonto I) zu belasten. Dies gilt nach § 169 Abs. 2 HGB auch, wenn ihm zustehende Gewinnanteile aus früheren Perioden noch nicht abgerufen wurden. Ein Abrufen dieser Beträge führt also auch dann nicht zum Wiederaufleben der persönlichen Haftung, wenn der Kapitalanteil des Kommanditisten unter die Hafteinlage reduziert ist und eintretende Gewinne nach § 169 Abs. 1 Satz 2 HGB wieder dem Kapitalanteil zuzuschreiben sind und entsprechend nicht der „Gewinnausschüttung“ an den Kommanditisten zur Verfügung stehen. Dagegen führt bei Kommanditisten die Entnahme zukünftiger Gewinnanteile bei unter dem Betrag der Hafteinlage liegenden Kapitalanteilen zur Wiederauflebung der Außenhaftung nach § 172 Abs. 4 Satz 2 HGB. Somit kann die Verbuchung von Verlustanteilen bei Kommanditisten entgegen dem § 167 Abs. 3 HGB auch zu einem negativen Kapitalanteil führen, ohne dass die Außenhaftung wiederauflebt. Denn § 167 Abs. 3 HGB ist so zu verstehen, dass negative Kapitalanteile keine Verbindlichkeiten des Kommanditisten, sondern nur einen nicht durch Eigenkapital gedeckten Fehlbetrag darstellen.

Im Übrigen sei auf den Verlustausweis bei OHGs verwiesen.

f) Feste und variable Konten

Auch bei der KG besteht für Komplementäre die Möglichkeit, entsprechend der gesetzlichen Regelung ausschließlich variable Kapitalkonten zu führen oder auf die schon bei der OHG dargestellte Kombination aus festen und variablen Kapitalkonten zurückzugreifen. Mithin sei auf die Darlegung bei der OHG verwiesen.

Für Kommanditisten ist gem. § 161 Abs. 2 HGB i. V. m. § 120 Abs. 2 HGB auch die Führung eines beweglichen Kapitalkontos vorgeschrieben. Jedoch ist der Gewinnanteil des Kommanditisten nach § 167 Abs. 2 HGB seinem Kapitalanteil nur solange zuzuschreiben, wie die im Gesellschaftsvertrag festgelegte Pflichteinlage nicht erreicht ist. Diese Regelung macht es aber zwingend erforderlich, ein weiteres Kapitalkonto (Kapitalkonto II) zu führen, was im Gegensatz zum Kapitalkonto II der Komplementäre Verbindlichkeitscharakter und aufgrund eines fehlenden Verlustdeckungspotenzials damit auch Fremdkapitalcharakter hat.

g) Ausweis von Forderungen/Verbindlichkeiten gegenüber Gesellschaftern

Bezüglich des Ausweises von Forderungen/Verbindlichkeiten gegenüber Gesellschaftern gelten die gleichen Ausführungen wie für die OHG. Mithin sei auf diese verwiesen.

h) Einzelfragen

Entnahmen sind, wie bei der OHG, grundsätzlich von den Kapitalanteilen abzuschreiben, soweit sie nicht zulasten von Darlehenskonten mit Fremdkapitalcharakter erfolgen. Der Ausweis ist nach Gesellschaftergruppen getrennt vorzunehmen. Hat ein Kommanditist seine originäre Einlageverpflichtung gegenüber der Gesellschaft erfüllt und die bedungene Einlage erbracht, führt eine spätere Rückzahlung aus Sicht der Gesellschaft nicht (wieder) zu „ausstehenden Einlagen“.

Beruht dabei die Rückzahlung auf einer zulässigen Entnahme, mindert sie nach § 120 Abs. 2 HGB i. V. m. § 161 Abs. 2 HGB unmittelbar den Kapitalanteil des Kommanditisten. Eine solche Entnahme führt regelmäßig nicht zur Entstehung einer Forderung der Gesellschaft. Wird der Kapitalanteil darüber hinaus durch die Entnahme negativ, so ist das hieraus entstandene negative Kapital aktivisch als Korrekturposten auszuweisen.

War dagegen die Entnahme gesellschaftsrechtlich unzulässig, so entsteht ein entsprechender Rückgewähranspruch der Gesellschaft, der als solcher unter den Forderungen gesondert als „Einzahlungsverpflichtung eines Kommanditisten“ auszuweisen ist.

Im Übrigen sei auf den Ausweis von Entnahmen bei der OHG verwiesen.

i) Beispiele

aa) Beispiel 2

In Abwandlung zu Beispiel 1 wird von einer KG ausgegangen, bei der sowohl die Komplementäre wie auch die Kommanditisten ihre Pflichteinlage in Höhe von 50GE bzw. 30GE noch nicht in voller Höhe erbracht haben und zu jeweils 50 % an den Rücklagen beteiligt sind. Soweit die Pflichteinlagen bereits eingefordert sind, werden sie gesondert unter den Forderungen ausgewiesen. Weiter erleiden Komplementäre und Kommanditisten zusammen einen Verlust in Höhe von 20GE, welche zu gleichen Teilen auf die Gesellschaftergruppen verteilt wird.

| Jahresbilanz |

| Aktiva | | Passiva |

| A. Anlagevermögen | | 95 | A. Eigenkapital | | |

| B. Umlaufvermögen | | 394 | |

I. ...

II. Forderungen

...

2. eingefordertes, noch nicht eingezahltes Festkapital |

14 | | I. Komplementärkapital

1. Festkapital

- nicht eingef. ausst. Einlage

= eingef. Festkapital

2. übriges oder variables Kapital | | 50

10

40

25

65 |

| | |

C. Rechnungsabgr.-Posten

| | 0

| II. Kommanditkapital

1. Hafteinlagen

- nicht eingef. ausst. Einlagen

= eingef. Festkapital | |

30

6

24 |

| | |

III. Rücklagen

1. gesamth. geb. Rücklagen

- Verluste |

20

- 20 |

0 |

| |

| B. Fremkapital | | 400 |

489 |

489 |

bb) Beispiel 3

In Abwandlung zu Beispiel 2 werden in Beispiel 3 sowohl die Kapitalkonten der Komplementäre wie auch die der Kommanditisten durch Entnahmen und Verluste insgesamt negativ. Dies hat einen, nach Gesellschaftergruppen getrennten, aktivisch auszuweisenden Korrekturposten zur Folge. Weiterhin muss dieser je Gesellschaftergruppe nach Entnahmen und Verlusten getrennt ausgewiesen werden, wobei grundsätzlich die Entnahmen vor den Verlusten ausgewiesen werden (Entnahmen finden in der Regel während des Jahres statt, wohingegen der Verlustanteil am Jahresende ermittelt und zugewiesen wird). Im Beispiel 3 ergeben sich daher folgende Berechnungen: Durch (zulässige) Entnahmen der Komplementäre in Höhe von 100GE wird ihr ursprünglicher, bereits eingeforderter Kapitalanteil (ohne Rücklagen) von 65GE (50GE Festkapital abzüglich der noch ausstehenden Einlage von 10GE + 25GE übriges oder variables Kapital) in Höhe von 35GE negativ. Es werden daher 35GE aktivisch als Korrekturposten ausgewiesen. Die im gleichen Jahr erlittenen Verluste in Höhe von 100GE, ausgewiesen auf der Aktivseite unter E.I.2 mit 90GE (10GE Rücklagen – 100GE Verluste), erhöhen das negative Kapital der Komplementäre auf 125GE.

| Jahresbilanz |

| Aktiva | | Passiva |

| A. Anlagevermögen | | 95 | A. Eigenkapital | | |

| B. Umlaufvermögen | | 14 | |

C. Rechnungsabgr.-Posten

D. Nicht durch Vermögenseinlage gedeckter Fehlbetrag

I. persönlich haftender Gesellschafter

1. durch Entnahmen entstandenes negatives Kapital

2. durch Verluste entstandenes negatives Kapital

II. beschränkt haftender Gesellschafter

1. durch Entnahmen entstandenes negatives Kapital

2. durch Verluste entstandenes negatives Kaptial |

35

-90

76

90 | 0

125

166 | I. Komplementärkapital

1. Festkapital

- nicht eingef. ausst. Einlage

= eingef. Festkapital

2. übriges oder variables Kapital

- Entnahmen

- Verluste

nicht durch Vermögenseinlage gedeckter Fehlbetrag

II. Kommanditkapital

1. Hafteinlagen

- nicht eingef. ausst. Einlagen

= eingef. Festkapital

- Entnahmen

- Verluste

nicht durch Vermögenseinlage gedeckter Fehlbetrag |

25

-100

- 90

-100

- 90

|

50

- 10

40

- 165

-125

125

0

30

- 6

24

- 190

-166

166

0 |

| | III. Rücklagen

1. gesamth. geb. Rücklagen

- Verluste |

20

- 20 |

0 |

| |

| B. Fremdkapital | | 400 |

400 |

400 |

Entsprechendes gilt für die Kommanditisten. Hier sind die Entnahmen jedoch vom Haftkapital abzuschreiben, da im Zweikontenmodell das Kapitalkonto II der Kommanditisten regelmäßig Fremdkapitalcharakter hat.

cc) Beispiel 4

In Abwandlung zu Beispiel 3 wird in Beispiel 4 ein Dreikontensystem verwendet. Annahmegemäß verzeichnete das Kapitalkonto II der Kommanditisten einen Anfangsbestand von 30GE, der aus Gewinnen oder Einlagen früherer Geschäftsjahre resultiert und sich auf der Aktivseite in einem erhöhten Anlagevermögen niederschlägt.

| Jahresbilanz |

| Aktiva | | Passiva |

| A. Anlagevermögen | | 155 | A. Eigenkapital | | |

| B. Umlaufvermögen | | 14 | I. Komplementärkapital | | |

C. Rechnungsabgr.-Posten

D. Nicht durch Vermögenseinlage gedeckter Fehlbetrag

I. persönlich haftender Gesellschafter

1. durch Entnahmen entstandenes negatives Kapital

2. durch Verluste entstandenes negatives Kapital

II. beschränkt haftender Gesellschafter

1. durch Entnahmen entstandenes negatives Kapital

2. durch Verluste entstandenes negatives Kapital

|

35

-90

76

90 | 0

125

166 | 1. Festkapital

- nicht eingef. ausst. Einlage

= eingef. Festkapital

2. übriges oder variables Kapital

- Entnahmen

- Verluste

nicht durch Vermögenseinlage gedeckter Fehlbetrag

II. Kommaditkapital

1. Hafteinlagen

- nicht eingef. ausst. Einlagen

= eingef. Festkapital

- Entnahmen

- Verluste

nicht durch Vermögenseinlage gedeckter Fehlbetrag |

25

-100

- 90

-100

- 90

| 50

- 10

40

- 165

- 125

125

0

30

- 6

24

-190

-166

166

0 |

| | III. Rücklagen

1. gesamth. geb. Rücklagen

- Verluste |

20

- 20 |

0 |

B. Fremdkapital

I. Verb. geg. Kreditinstituten

II. Verb. geg. Gesellschaften

1. geg. Komplementären

2. geg. Kommanditisten | |

400

30

30 |

460 |

460 |

Das Kapitalkonto II der Komplementäre verzeichnet wie in Beispiel 3 einen Anfangsbestand von 25GE. Weiter werden in Beispiel 4 im Haben stehende Privat- bzw. Verrechnungskonten (Kapitalkonto III) der Komplementäre bzw. Kommanditisten angenommen, welche einen Anfangs- und Endbestand von 30GE aufweisen und die ein unentziehbares Forderungsrecht der Gesellschafter gegenüber der Gesellschaft darstellen. Die Privat- bzw. Verrechnungskonten nehmen damit auch nicht an einem etwaigen Verlust teil und sind somit als Fremdkapital unter den Verbindlichkeiten gegenüber Gesellschaftern auszuweisen.

a) Anwendungsbereich des KapCoRiLiG

Mit Inkrafttreten des „Kapitalgesellschaften und Co-Richtlinie-Gesetzes“ vom 24. Februar 2000 (KapCoRiLiG) sind Personenhandelsgesellschaften, bei denen nicht wenigstens ein persönlich haftender Gesellschafter als natürliche Person beteiligt ist, gem. § 264a Abs. 1 HGB den ergänzenden Vorschriften der §§ 264 bis 330 HGB für Kapitalgesellschaften unterworfen worden.

Damit werden Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB in Bezug auf die Rechnungslegungsvorschriften weitestgehend Kapitalgesellschaften gleichgestellt.

Paragraf 264a HGB überträgt die für die Jahresabschlüsse von Kapitalgesellschaften geltenden Vorschriften uneingeschränkt insbesondere auf die Rechtsform der GmbH & Co. KG sowie auch auf Rechtsträger, bei denen Stiftungen, Genossenschaften oder auch eingetragene Vereine Komplementäre der Personenhandelsgesellschaft sind.

Als Spezialfall sei hier auch die doppelstöckige GmbH & Co. KG erwähnt, die ebenfalls in die Regelung der §§ 264 ff. HGB unter der Voraussetzung mit einbezogen wird, dass keine natürliche Person persönlich haftender Gesellschafter ist oder auf einer Gesellschafterebene ausschließlich Nichtpersonengesellschaften persönlich haftende Gesellschafter sind.

Diese Gesellschaften haben nunmehr zusätzlich den Jahresabschluss um einen Anhang, ggf. einen Lagebericht zu erweitern und sind zur Offenlegung, unter zusätzlicher Beachtung des beschränkten Anwendungsbereiches des Publizitätsgesetzes (PublG) verpflichtet. Die handelsrechtlich ehemals wesentlich größeren Bewertungsspielräume und Bewertungswahlrechte sind nicht mehr anwendbar. Auch insoweit finden die strengeren handelsrechtlichen Vorschriften für Kapitalgesellschaften zwingend Anwendung.

Die Rechtsentwicklung durch das KapCoRiLiG hat mithin für Personenhandelsgesellschaften als Besonderheit eine Zweiteilung des Bilanzrechtes zur Folge. Darüber hinaus ist weiterhin der – wenn auch in der Praxis äußerst selten vorzufindende – beschränkte Anwendungsbereich des PublG zu beachten.

b) Rechtsgrundlagen

Die Eigenkapitalgliederung des § 266 HGB (Anwendungsbereich für Kapitalgesellschaften) ist für Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB durch die Vorschrift des § 264c HGB substituiert worden. Das Eigenkapital ist für diese Personenhandelsgesellschaften gem. § 264c Abs. 2 HGB folgendermaßen zu untergliedern:

I. Kapitalanteile

- Kapitalanteile persönlich haftender Gesellschafter

- Kapitalanteile von Kommanditisten

II. Rücklagen

III. Gewinnvortrag/Verlustvortrag

IV. Jahresüberschuss/Jahresfehlbetrag.

Der Ausweis eines Verlustvortrages oder eines Jahresfehlbetrages widerspricht den Bestimmungen über die Behandlung von Verlusten der Gesellschaft. Es handelt sich ganz offenbar um ein Redaktionsversehen, welches der Gesetzgeber jedoch auch nicht im Rahmen der umfassenden Überarbeitung mit dem Gesetz zur Modernisierung des Bilanzrechts (Bilanzrechtsmodernisierungsgesetz – BilMoG) vom 25. Mai 2009 beseitigt hat; die entsprechenden Posten sind hier daher kursiv gedruckt.

Unter der Position „Kapitalanteile“ sind die Kapitalanteile der persönlich haftenden Gesellschafter und der Kommanditisten getrennt auszuweisen. Die Zusammenfassung der Kapitalanteile zu jeweils einer Gruppe ist allerdings zulässig.

Bei der klassischen GmbH & Co. KG, an der die Komplementär-GmbH ohne Einlage beteiligt ist, brauchen werden mithin nur die Kapitalanteile von Kommanditisten ausgewiesen zu werden (vgl. § 265 Abs. 8 HGB). Alternativ ist aber auch ein Ausweis des Kapitalanteils der Komplementär-GmbH mit 0 € möglich.

Eine Zusammenfassung positiver Kapitalanteile mit (infolge abgebuchter Verlustanteile) negativ gewordenen Salden anderer Gesellschafter ist nicht zulässig.

Aufgrund eines fehlenden Entnahmeverbots bei Kommanditgesellschaften entstehen durch zulässige Entnahmen keine Ansprüche der Gesamthand gegen die entnehmenden Gesellschafter. Vorschriften bzgl. des Entnahmerechts enthält der Gesetzestext lediglich im Rahmen der Gewinnentnahmen (§ 122 Abs. 1 i. V. m. § 161 Abs. 2 HGB). Gleichwohl gelten die Gewinnentnahmevorschriften des § 122 HGB für Kommanditisten nicht (§ 169 Abs. 1 HGB). Ihnen steht vielmehr der Entnahmeanspruch ihres Gewinnanteils zu, und zwar auch dann, wenn dies zum offenbaren Schaden der Gesellschaft gereicht.

Bezüglich der zivilrechtlichen und steuerrechtlichen Bedeutung der Zugehörigkeit zum Fremd- oder Eigenkapital für die Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB sei auf die Ausführungen des Abschn. C.II. verwiesen.

Darüber hinaus ist die Abgrenzung ebenfalls von Bedeutung für die Ermittlung der Überschuldung bei Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB, für die nach §§ 130a HGB und 177a HGB die Überschuldung als Insolvenzgrund gilt.

c) Rücklagen

Auch bei Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB kann es zur Bildung von Rücklagen kommen, die allein auf gesellschaftsrechtlicher Grundlage möglich sind (§ 264c Abs. 2 Satz 8 HGB). Eine Unterscheidung nach Gewinn- oder Kapitalrücklagen wird nicht vorgenommen. Es handelt sich hier in der Regel um nicht entnahmefähige Gewinne, die der langfristigen Selbstfinanzierung der Gesellschaft dienen, Eigenkapitalcharakter haben und ganz oder teilweise gesonderten Rücklagekonten zugewiesen werden.

d) Gewinnausweis

Es gelten auch für Personengesellschaften i. S. d. § 264a Abs. 1 HGB die bereits dargestellten allgemeinen Grundsätze, sofern keine abweichenden gesellschaftsvertraglichen Bestimmungen vorliegen.

Der einem Gesellschafter zustehende Gewinn ist somit seinem Kapitalanteil zuzubuchen (§ 120 Abs. 2 HGB).

Für Kommanditisten gilt dies mit der Maßgabe, dass eine Zuschreibung von Gewinnanteilen auf das Kapitalkonto I nur insoweit erfolgt, als dass der Kapitalanteil den Betrag der Pflichteinlage unterschreitet (§ 167 Abs. 2 HGB); dies ist beispielsweise der Fall, wenn zuvor Verlustanteile oder Entnahmen verrechnet worden sind.

Die auf voll eingezahlte Kommanditanteile entfallenden Gewinnanteile sind daher nicht dem Kapitalkonto (Kapitalkonto I), sondern einem Gesellschaftersonderkonto mit Verbindlichkeitscharakter (Kapitalkonto II) des Gesellschafters gutzuschreiben, sofern sich aus dem Gesellschaftsvertrag nichts Gegenteiliges ergibt.

Der Gewinnanteil steht dem Gesellschafter nach herrschender Auffassung dem Grunde nach regelmäßig bereits zum Abschlussstichtag der Personenhandelsgesellschaft zu. Dies entspricht einer Bilanzierung nach vollständiger Ergebnisverwendung i. S. d. § 268 Abs. 1 HGB. Eine Feststellung des Jahresabschlusses, also dessen formelle Verbindlichkeitserklärung, die als Grundlagengeschäft grundsätzlich der Mitwirkung aller Gesellschafter bedarf, ist zwar für die rechtliche Entstehung, nicht aber für die bilanzielle Konkretisierung von Gewinnansprüchen erforderlich.

Die Gesellschafter können jedoch vereinbaren, dass die Gesellschafterversammlung über die Verwendung des Jahresüberschusses beschließt. In diesen Fällen ist der Jahresüberschuss in der Bilanz auszuweisen. Wird nur über Teile des Jahresüberschusses ein Verwendungsbeschluss gefasst und/oder werden bereits bei der Aufstellung des Jahresabschlusses Rücklagen gebildet, ist der verbleibende Jahresüberschuss in der Position „Bilanzgewinn“ auszuweisen.

In diesem Fall ist es sachgerecht, wenn in der Gewinn- und Verlustrechnung oder im Anhang die Verwendung des Jahresergebnisses wie folgt dargestellt wird:

Jahresüberschuss/Jahresfehlbetrag

+ Gewinnvortrag

+/- Gutschrift/Belastung auf Rücklagenkonten

+/- Gutschrift/Belastung auf Kapitalkonten

+/- Gutschrift/Belastung auf Verbindlichkeitenkonten

Ergebnis nach Verwendungsberechnung/Bilanzgewinn

e) Verlustausweis/Entnahmen

Das Handelsrecht ordnet spezialgesetzlich stets eine unmittelbare Verrechnung (Abbuchung) von Verlusten mit den Kapitalanteilen an (§ 264c Abs. 2 Satz 3 – 7 HGB). Werden gesamthänderisch gebundene Rücklagen ausgewiesen, sind Verluste jedoch zuerst von diesen abzubuchen, es sei denn, dies widerspräche dem gesellschaftsvertraglichen Zweck der Rücklage. Ein eventuell nach Rücklagenverrechnung noch verbleibender Verlustanteil entfällt auf die Kapitalanteile der Gesellschafter. Die Positionen „Jahresfehlbetrag“ und „Verlustvortrag“ sind gesetzlich zwar vorgesehen, werden aber durch weitere gesetzliche Vorschriften wieder aufgehoben.

Auf Seiten des persönlich haftenden Gesellschafters besteht keine gesetzliche Verpflichtung, Verlustanteile auszugleichen (§§ 105 Abs. 3, 161 Abs. 2 HGB i. V. m. § 707 BGB). Den Kommanditisten trifft ebenfalls keine Nachschusspflicht (§ 167 Abs. 3 HGB). Ist der Kapitalanteil eines Kommanditisten durch die Verrechnung von Verlustanteilen unter den Betrag der Hafteinlage gemindert, führt die Entnahme zukünftiger Gewinnanteile vor entsprechender Auffüllung des Kapitalkontos zum Wiederaufleben der Außenhaftung (§ 172 Abs. 4 Satz 2 HGB) und löst eine diesbezügliche Angabepflicht im Anhang aus (§ 264c Abs. 2 Satz 9 HGB). Durch diese zulässige Entnahme entsteht insoweit kein gesetzlicher Anspruch der Gesellschaft gegen den Kommanditisten (§ 264c Abs. 2 Satz 7 2. Halbsatz HGB). Eine unzulässige Entnahme ist hingegen als Forderung auszuweisen.

Im Falle der gesellschaftsvertraglich zulässigen Entnahme hat die Geschäftsführung zudem die Kapitalerhaltungsvorschriften der §§ 30, 31 GmbHG zu berücksichtigen, da es trotz Zulässigkeit solcher Entnahmen insoweit zu bilanzierenden Rückzahlungsansprüchen der Gesellschaft kommen kann, wenn gegen die Kapitalerhaltungsvorschriften verstoßen wird.

Soweit der Verlustanteil/die Entnahme den Kapitalanteil eines persönlich haftenden Gesellschafters übersteigt, ist dieser Betrag am Schluss der Bilanz auf der Aktivseite wie folgt gesondert auszuweisen (§ 264c Abs. 2 Satz 5 HGB):

„Nicht durch Vermögenseinlagen gedeckter Fehlbetrag persönlich haftender Gesellschafter“.

Soweit der Verlustanteil/die Entnahme den Kapitalanteil eines Kommanditisten ohne Zahlungsverpflichtung übersteigt, ist dieser Betrag am Schluss der Bilanz auf der Aktivseite wie folgt gesondert auszuweisen (§ 264c Abs. 2 Satz 5 HGB):

„Nicht durch Vermögenseinlagen gedeckter Fehlbetrag der Kommanditisten“.

Soweit der Verlustanteil/die Entnahme den Kapitalanteil eines Kommanditisten mit einer Zahlungsverpflichtung übersteigt, ist dieser Betrag unter den Forderungen (§ 266 Abs. 2 HGB Posten B.II.4) auf der Aktivseite wie folgt gesondert auszuweisen (§ 264c Abs. 2 Satz 5 HGB):

„Einzahlungsverpflichtungen der Kommanditisten“.

f) Feste und variable Kapitalkonten

Die Kapitalanteile sind ausgehend von den gesellschaftsvertraglich bedungenen Pflichteinlagen zu ermitteln. Eine weitere Untergliederung des Postens „Kapitalanteile“ ist vom Gesetz nicht gefordert, in der Praxis jedoch durch den getrennten Ausweis von festen und variablen Unterkonten des Kapitalkontos gebräuchlich.

Hierzu verweisen wir im Grundsatz auf die Ausführungen im Abschn. C.II.1.f) und 2.f) zur OHG und KG, mit den folgenden Ergänzungen:

Für Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB hält das Handelsrecht für die Darstellung der Verbindlichkeiten/Forderungen gegenüber Gesellschaftern im Vierkontensystem zwei Methoden bereit (§ 264c Abs. 1 Satz 1 HGB):

Entweder erfolgt der Ausweis der Kapitalkonten II je nach Saldo in der Bilanz als „Verbindlichkeiten gegenüber Gesellschaftern“, „Forderungen gegen Gesellschafter“, „Ausleihungen an Gesellschafter“

oder

der Saldo auf dem Kapitalkonto II wird innerhalb der Position „Sonstige Vermögensgegenstände“ bzw. „Sonstige Verbindlichkeiten“ ausgewiesen und im Anhang werden die jeweiligen, den Gesellschafter betreffenden Beträge gesondert dargestellt.

Wie bereits ausgeführt, ist das Kapitalkonto II des Kommanditisten kein Eigenkapital.

Wird das Kapitalkonto II fälschlicherweise unter dem Eigenkapital ausgewiesen, kann dies dazu führen, dass der Jahresabschluss entgegen § 264 Abs. 2 Satz 1 HGB kein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögenslage der Gesellschaft vermittelt.

Werden gesellschaftsvertraglich Verlustsonderkonten als Untergliederung des Kapitalkontos I geführt, so sind die Verlustanteile der Gesellschafter dort zu erfassen. Weist dieses einen Verlustvortrag aus, werden Gewinne solange mit dem Verlustvortrag verrechnet, bis kein Verlustvortrag mehr vorhanden ist. Erst darüber hinausgehende Gewinne werden wieder dem Kapitalkonto II oder den Privat- oder Verrechnungskonten zugewiesen.

g) Sonderposten für aktivierte Anteile an der Komplementärgesellschaft

Personenhandelsgesellschaften i. S. d. § 264a Abs. 1 HGB haben für Anteile an ihren Komplementärgesellschaften in Höhe des aktivierten Betrages nach dem Posten „Eigenkapital“ einen Sonderposten unter der Bezeichnung „Ausgleichsposten für aktivierte eigene Anteile“ zu bilden (§ 264c Abs. 4 Satz 2 HGB). Es handelt sich hier etwa um die selteneren Fälle der Einheits-GmbH & Co. KG. Für die Bildung des Sonderpostens ist § 272 Abs. 4 HGB entsprechend anzuwenden. Deshalb ist der Sonderposten entweder aus Rücklagen oder aus dem Jahresüberschuss zu bilden. Reichen Rücklagen und Jahresüberschuss nicht aus, ist der restliche Betrag von den Kapitalanteilen abzubuchen, ohne dass dadurch eine Einzahlungsverpflichtung der Kommanditisten wieder auflebt. Eine dabei eintretende Einschränkung der Entnahmerechte der Kommanditisten entspricht dem Sinn und Zweck des § 264c Abs. 4 Satz 2 HGB. Auch die Bildung der Rücklage für eigene Anteile gem. § 272 Abs. 4 HGB bewirkt eine Ausschüttungssperre in Höhe der aktivierten Beträge der eigenen Anteile (§ 272 Abs. 4 Satz 1 HGB) oder der Anteile eines herrschenden oder eines mit Mehrheit beteiligten Unternehmens (§ 272 Abs. 4 Satz 4 HGB) unabhängig davon, welche Fallkonstellationen dem Erwerb dieser Anteile zugrunde liegen.